Liveblog Archief donderdag 18 januari 2024

Pre-Market overzicht Wall Street (nieuws)

TOP NEWS

• US Congress scrambles to pass stopgap bill to avert government shutdown

The U.S. Senate on Thursday will aim to approve a stopgap measure keeping the federal government funded through early March, averting a partial shutdown that would begin in less than two days if Congress fails to act.

• Humana sees higher-than-expected medical costs in fourth quarter

Humana said it sees medical costs to be higher than previously expected in the fourth quarter due to increased demand for medical services, sending its shares down in premarket trading.

• Intel gains boost in battle against EU antitrust fine

U.S. chipmaker Intel's fight against a 1.06 billion euro EU antitrust fine was boosted by an adviser to Europe's top court finding EU regulators at fault on their economic analysis.

• EU sends information request to 17 tech firms including Amazon, Apple, Meta

The European Commission said it had send requests for information under the EU's Digital Services Act (DSA) to 17 tech companies that it regards as very large online platforms (VLOP) and search engines.

• Meta's Sheryl Sandberg to exit board after 12 years

Meta Platforms' former chief operating officer Sheryl Sandberg plans to step down from her position on the company's board of directors after her term ends in May, she said in a Facebook post on Wednesday.

BEFORE THE BELL

Wall Street futures ticked up with futures tracking the Nasdaq getting a lift from TMSC’s upbeat earnings that boosted chip stocks. Weekly jobless claims and housing starts data are expected later in the day. In Europe, stock indexes rose on upbeat corporate earnings, as markets awaited minutes of ECB's December meeting. Meanwhile, Japanese shares ended almost flat, due to investor caution about recent gains in the index that prompted stock selling and Chinese stocks recovered to close higher as several large-cap ETF’s saw trading spike indicating support from state-backed funds. Softening dollar and the widening Middle East conflict raised gold’s appeal. Meanwhile, IEA and OPEC's strong demand forecast for 2024 boosted oil prices.

\STOCKS TO WATCH

Results

• Birkenstock Holding Plc: The German luxury footwear maker forecast annual sales above analysts' estimates, buoyed by higher pricing and strong demand for its sandals and clogs, but warned margins could come under pressure from investments to expand globally. Sales through its own website and stores jumped 29% during the fourth quarter and accounted for about 40% of total 2023 revenue. Quarterly revenue rose 16.5% to 374.54 million euros, topping market expectations of 357.39 million euros, according to LSEG data. But adjusted profit per share of 0.14 euros missed estimates of 0.17 euros. Sales in the Americas region jumped 30% to 187.24 million euros during the fourth quarter and the company also highlighted China and India as key growth drivers. Birkenstock forecast fiscal 2024 revenue to be between 1.74 billion euros and 1.76 billion euros, compared to analysts' expectations of 1.72 billion euros.

• Discover Financial Services: The digital bank reported a 62% fall in fourth-quarter profit on Wednesday, as the lender set aside more rainy-day funds to cover loans that could sour in a tough economy. It provisioned $1.91 billion for credit losses in the quarter, higher than the $883 million a year prior. However, the company posted a 13% growth in its quarterly net interest income, the difference between what it makes on loans and pays out on deposits. Its total operating expenses rose 19% to $1.78 billion in the fourth quarter ended Dec. 31. Discover's net income fell to $388 million, or $1.54 per share, from $1.03 billion, or $3.74 per share, a year earlier.

• Humana Inc: The company said it sees medical costs to be higher than previously expected in the fourth quarter due to increased demand for medical services. The higher-than-anticipated cost trends are expected to result in adjusted insurance segment benefit ratio of about 91.4% in the fourth quarter 2023, verses previous expectation of 89.5%, the company said.

• Kinder Morgan Inc: The pipeline and terminal operator on Wednesday posted a lower-than-expected profit for the fourth quarter, as higher interest expenses and weakness in the natural gas pipeline segment hurt margins during the period. The company earned a profit of 28 cents per share on an adjusted basis for the quarter ended Dec. 31, compared with analysts' average estimate of 30 cents per share, according to LSEG data. The reported quarter was pressured by weakness in the carbon dioxide (CO2) transportation segment, which was hit by lower prices of natural gas liquids and declining CO2 volumes. It's adjusted core profit from the natural gas pipeline segment was down to $1.33 billion in the October-December quarter, from $1.35 billion last year. "Despite the decline versus last quarter, we're still confident in our ability to spend at the high end of the $1 billion to $2 billion per year discretionary capex range for the next few years," CEO Kimberly Dang said. The company raised its adjusted core profit guidance for 2024 to $1.22 per share from its previous forecast of $1.21 per share, on the inclusion of NextEra Energy Partners' STX Midstream assets, following its acquisition.

• Taiwan Semiconductor Manufacturing Co Ltd: The Taiwanese chipmaker projected more than 20% growth in 2024 revenue on booming demand for high-end chips used in artificial intelligence (AI) applications even as the broader industry deals with weak smartphone and electric vehicle sales. The company said at an earnings conference that AI represented a major opportunity. "We are a key enabler for AI applications. So far today, everything you saw for AI comes from TSMC," CEO C.C. Wei said at the conference, after the company reported a fourth quarter net profit that beat market expectations. It forecast capital spending at $28-$32 billion for this year, in line with 2023. It posted a 19% drop in net profit for the October-December quarter to T$238.7 billion from a particularly strong year-earlier quarter. The profit, though, beat a T$226.4 billion LSEG SmartEstimate.

Deal Of The Day

• LiveRamp Holdings Inc: The software company which helps match up customer datasets for brands, advertisers and retailers told Reuters on Wednesday it has agreed to acquire marketing data startup Habu for $200 million in cash and stock. The deal will enable their clients to share customer data more easily with their business partners, including advertisers and other stores. "Habu is well known in the industry for building a really simple lightweight application layer that makes data even easier to use. We are going to ingest that and adopt it across our much larger client base and make things even easier for them to utilize," LiveRamp CEO Scott Howe said in an interview. LiveRamp will pay approximately $170 million in cash and $30 million in LiveRamp stock for Habu. The deal is expected to be completed during the March quarter, LiveRamp said. The company expects Habu to deliver approximately $18 million in revenue in fiscal year 2025.

Moves

• Goodyear Tire & Rubber Co: The company named Stellantis executive Mark Stewart as its CEO, who will succeed long-time top boss Richard Kramer. During his tenure at Stellantis, Stewart led the brand's EV transformation in North America. Elliott did not immediately respond to Reuters' request for comment. Kramer, who previously announced that he would retire after leading the tire manufacturer for 14 years, will continue to serve Goodyear in an advisory capacity.

• Meta Platforms Inc: The company's former chief operating officer Sheryl Sandberg plans to step down from her position on the board of directors after her term ends in May, she said in a Facebook post on Wednesday. "Meta business is strong and well-positioned for the future, so this feels like the right time to step away," Sandberg said in the post, adding that she will serve as an adviser to the company. Responding to Sandberg, Meta CEO Mark Zuckerberg said he looks forward to "a new chapter together". Sandberg's decision came after 12 years on the board. She was also the company's chief operating officer for more than 14 years until 2022.

• Target Corp: The company said its finance chief Michael Fiddelke was stepping down from the role and has been named chief operating officer, effective Feb. 4. Until his replacement is named, Fiddelke will continue to serve as the company's CFO, it added. Fiddelke, who has been Target's finance chief since November 2019, replaces John Mulligan, who announced his plans to retire in October. Target also announced the upcoming retirement of its chief legal and compliance officer Don Liu, as well as a rejig in the leadership of its merchandising department.

In Other News

• Alphabet Inc: Google CEO Sundar Pichai told employees to expect more job cuts at the Alphabet-owned this year, The Verge reported on Wednesday, citing an internal memo. Pichai said in the memo that the layoffs this year were focused on removing layers to simplify execution and drive velocity in some areas, according to the report. "These role eliminations are not at the scale of last year's reductions, and will not touch every team," Pichai informed all employees in the memo. A Google representative confirmed to Reuters that an email was sent to all employees, but refused to disclose further contents of the memo.

• Amazon.com Inc & Apple Inc: The European Commission said it had send requests for information under the EU's Digital Services Act (DSA) to 17 tech companies that it regards as very large online platforms (VLOP) and search engines. It said it contacted AliExpress, Amazon's Amazon Store, Apple's AppStore, Booking.com, Meta's Facebook and Instagram, Alphabet's Google Search, Google Play, Google Maps and Google Shopping, Microsoft's LinkedIn and Bing, Pinterest, Snapchat, TikTok, YouTube and Zalando. The EU asked the companies to provide more information by February 9 on measures they have taken to give researchers access to data that could be relevant to the upcoming EU and national elections as well as countering illegal content and goods sold online.

• Barclays Plc: The bank's CEO C.S. Venkatakrishnan is looking to use the lender's first investor day in a decade to show shareholders it can replicate the success of its investment bank across other divisions to create a stronger, more balanced lender. "...the investment bank has been successful but it's about 60% of the bank, which is one of the things that I think dampens the valuation," Venkat told delegates at an event hosted by the Wall Street Journal at the World Economic Forum in Davos. While its transatlantic investment bank has performed in recent quarters, the unit's cost of capital and volatility of returns has spooked some investors, sparking debate on whether Barclays could reduce its overall risk and improve its share price by paring the investment banking business.

• BHP Group Ltd: The world's biggest listed miner said it was reassessing the value of its nickel operations after a price slump, in a move that could lead to writedowns amid an oversupply of the metal used in electric vehicle batteries. The company said it was looking at options to mitigate the impacts of the sharp fall in nickel prices and that it would offer more details at its half-year results on Feb. 20. "The nickel industry is undergoing a number of structural changes and is at a cyclical low in realised pricing," it said in quarterly production report. Elsewhere, BHP reported a small 2.2% drop in second-quarter iron ore production that was in line with analyst forecasts as it ties in its rail line to a central production hub in the Pilbara region.

• Boeing Co: India's Akasa Air said it has ordered 150 Boeing MAX narrowbody planes, showcasing its confidence in the troubled planemaker as the budget carrier seeks to fly to more destinations at home and abroad. This is the first major order announcement for Boeing's MAX jetliner programme since a mid-air cabin panel blowout in the United States early this month. Akasa's order for 737 MAX 10 and MAX 8-200 does not include the MAX 9 version, which has been largely grounded over the Alaska Airlines cabin panel blowout incident.

• BP Plc: The British oil company and Chinese state oil major Sinopec signed a memorandum of understanding at the World Economic Forum in Davos to strengthen cooperation in areas including fuel sales, oil and gas trading, and upstream activities, according to a post on Sinopec's Weibo account. The two companies will also explore potential cooperation in low carbon sectors such as new energy vehicle (EV) charging. BP already operates fuel stations in China through joint ventures with Sinopec and Chinese state-owned oil major China National Petroleum Corp (CNPC).

• Citigroup Inc: The Wall Street bank is planning to lay off around 20 equity researchers in Asia Pacific as part of its global overhaul, a person with direct knowledge of the matter said. Two researchers in Hong Kong are going to be impacted with the rest of the headcount reduction likely to take place in Japan, Australia and Korea, the person said. The cuts are going to make a small dent in the bank's regional research workforce where it has several hundred employees based in multiple markets, according to the source. The U.S. bank declined to comment.

• Intel Corporation: The chipmaker fight against a 1.06 billion euro EU antitrust fine was boosted by an adviser to Europe's top court finding EU regulators at fault on their economic analysis. "The court should confirm that the Commission erred in applying the AEC test with respect to HP and Lenovo," said Laila Medina, Advocate General at the Luxembourg-based Court of Justice of the European Union (CJEU). The CJEU, which will rule in the coming months, follows the majority of such recommendations.

• Nuveen Municipal Credit Income Fund: Investor interest in environmental, social and governance (ESG) matters has held steady despite a backlash from conservative U.S. politicians, according to the CEO of the global investment manager. Corporate clients, customers and employees remain concerned about issues like climate change, and in response, companies continue to post "stewardship" sections on their websites, Nuveen CEO Jose Minaya told the Reuters Global Markets Forum (GMF) in an interview in Davos, Switzerland on Wednesday. Minaya said Nuveen has seen increased demand for investments in areas like wind and solar energy, and has embraced the shift. As an investment firm, he said, "you can get higher returns because these aren't areas that have tremendous access to capital."

• PG&E Corp: The administration of President Joe Biden has finalized $1.1 billion in credits aimed to help keep open the company's Diablo Canyon nuclear power plant in California, the Department of Energy said on Wednesday. The first payment of awards, for Diablo Canyon, California's last nuclear plant, is scheduled for 2025. Diablo's two reactors, which the Energy Department said provide 9% of California's power generation, had been slated to shut in 2024 and 2025. The $6 billion Civil Nuclear Credit Program was funded by the 2021 bipartisan infrastructure law.

• Tesla Inc: The U.S. automaker's China unit is to launch a nationwide tour to showcase its flagship Cybertruck pickup in its second-largest market, the company said on Chinese social media messaging site Wechat. Unlike in the United States, pickups have been a niche product in China where many city governments, including Beijing, do not allow them to enter downtown areas. The company did not give dates.

ANALYSIS

FedEx Express revamp hangs on fate of USPS, pilot talks

FedEx Corp is waging financial battles on two fronts. The delivery giant wants a more profitable contract with the U.S. Postal Service and is seeking an elusive labor deal with its pilots.

ANALYSTS' RECOMMENDATION

• Charles Schwab Corp: KBW cuts rating to market perform from outperform and reduces target price to $70 from $75, noting the management’s cautious tone on near-term cash trends.

• Cummins Inc: JPMorgan cuts target price to $245 from $255, expecting headwind to sales in second half of 2024.

• Masonite International Corp: JPMorgan raises target price to $120 from $115, citing the company’s recent acquisitions and strategy will likely improve margins.

• Meta Platforms Inc: Bernstein raises target price to $435 from $375, citing several positive tailwinds to revenue growth.

• Palo Alto Networks Inc: Bernstein initiates coverage with outperform rating and target price of $402, referring to products’ strong performance and well-established customer base.

ECONOMIC EVENTS (All timings in U.S. Eastern Time)

0830 Building permits number for Dec: Expected 1.480 mln; Prior 1.467 mln

0830 Building permits change mm for Dec: Prior -2.1%

0830 Housing starts number for Dec: Expected 1.426 mln; Prior 1.560 mln

0830 Housing starts change mm for Dec: Prior 14.8%

0830 Initial jobless claims: Expected 207,000; Prior 202,000

0830 Jobless claims 4-week average: Prior 207,750

0830 Continued jobless claims: Expected 1.845 mln; Prior 1.834 mln

COMPANIES REPORTING RESULTS

J B Hunt Transport Services Inc: Expected Q4 earnings of $1.75 per share

PPG Industries Inc: Expected Q4 earnings of $1.50 per share

CORPORATE EVENTS (All timings in U.S. Eastern Time)

0800 Discover Financial Services: Q4 earnings conference call

0800 Truist Financial Corp: Q4 earnings conference call

0900 KeyCorp: Q4 earnings conference call

0900 Northern Trust Corp: Q4 earnings conference call

1000 Fastenal Co: Q4 earnings conference call

1000 M&T Bank Corp: Q4 earnings conference call

1100 Intuit Inc: Annual Shareholders Meeting

1200 Micron Technology Inc: Annual Shareholders Meeting

1700 Costco Wholesale Corp: Annual Shareholders Meeting

1700 J B Hunt Transport Services Inc: Q4 earnings conference call

EX-DIVIDENDS

General Dynamics Corp: Amount $1.32

Pentair PLC: Amount $0.23

Procter & Gamble Co: Amount $0.94

Progressive Corp: Amount $0.1

Revvity Inc: Amount $0.07

Zoetis Inc: Amount $0.43

Marktcijfers

| Actueel | Verwacht | Vorige | |||

|---|---|---|---|---|---|

| USA: Ruwe Olievoorraden | Actueel: -2,492M Verwacht: -0,313M Vorige: 1,338M |

Marktcijfers

| Actueel | Verwacht | Vorige | |||

|---|---|---|---|---|---|

| USA: Eerste Aanvragen Werkloosheidsvergoeding | Actueel: 187K Verwacht: 207K Vorige: 203K | ||||

| USA: Philadelphia Fed Productie-index (jan.) | Actueel: -10,6 Verwacht: -7,0 Vorige: -12,8 |

TA Microsoft, Goud, Just Eat, AMG, AEX en Shell

Het belooft weer een warme dag te worden hier. Of dat ook zo op de beurs zal zijn…Ik heb drie verzoeken en die vul ik aan met drie uit eigen koker. Shell: High 18 oktober 2023: euro 32,64Low 17 januari 2024: euro 27,79 Bijna niet te geloven hoe Shell in korte tijd zoveel heeft ingeleverd.…

Lees verder »Wall Street lager maar herstel richting slot, ook Europa lager

Beste beleggers, beursvolgers ...

De sessie van woensdag was niet al te best en zeker niet tijdens de start op Wall Street waar alle indices moesten inleveren. De Nasdaq moest zelfs even met bijna 2% terug om via een slotrally de verliezen beperkt te houden. De cijfers over de detailhandel vielen mee en dat deed de 10 jaar rente weer oplopen tot rond de 4,1%. De economie blijft zo te zien sterk en dat zorgt ervoor dat beleggers denken dat de FED niet te snel en vooral ook met niet teveel de rente gaan verlagen. Dat zou de inflatie snel weer kunnen aanwakkeren als de cijfers te sterk blijven. We zien die 10 jaar rente in de VS vanmorgen rond de 4,09% uitkomen en dat is al ver boven die 4%. De Brent olie die ook even ver terug moest gisteren zien we vanmorgen rond de 78,4 dollar. De euro komt uit rond de 1,09 dollar, de prijs van het goud zien we nu rond de 2013 dollar wat ook interessant begint te worden. We zitten in wat posities sinds gisteren, we hebben een reeks long posities opgenomen om mee te liften richting de topzone bij meerdere indices en vooral ook enkele aandelen ... Meedoen kan nu via de nieuwe aanbieding tot 1 APRIL ...

Voor wie graag een tijdje één van onze signaaldiensten wil volgen kan nu gebruik maken van onze proefaanbieding. U kunt dan een abonnement proberen tot 1 APRIL 2024. Systeem Trading voor €35, Guy Trading voor €40, Polleke Trading voor €45 en COMBI-Trading voor €75. Kijk vooral even een tijdje met ons mee en beslis daarna of het bij u past ... Schrijf u in via de link https://www.usmarkets.nl/trade...

Marktupdate 18 januari:

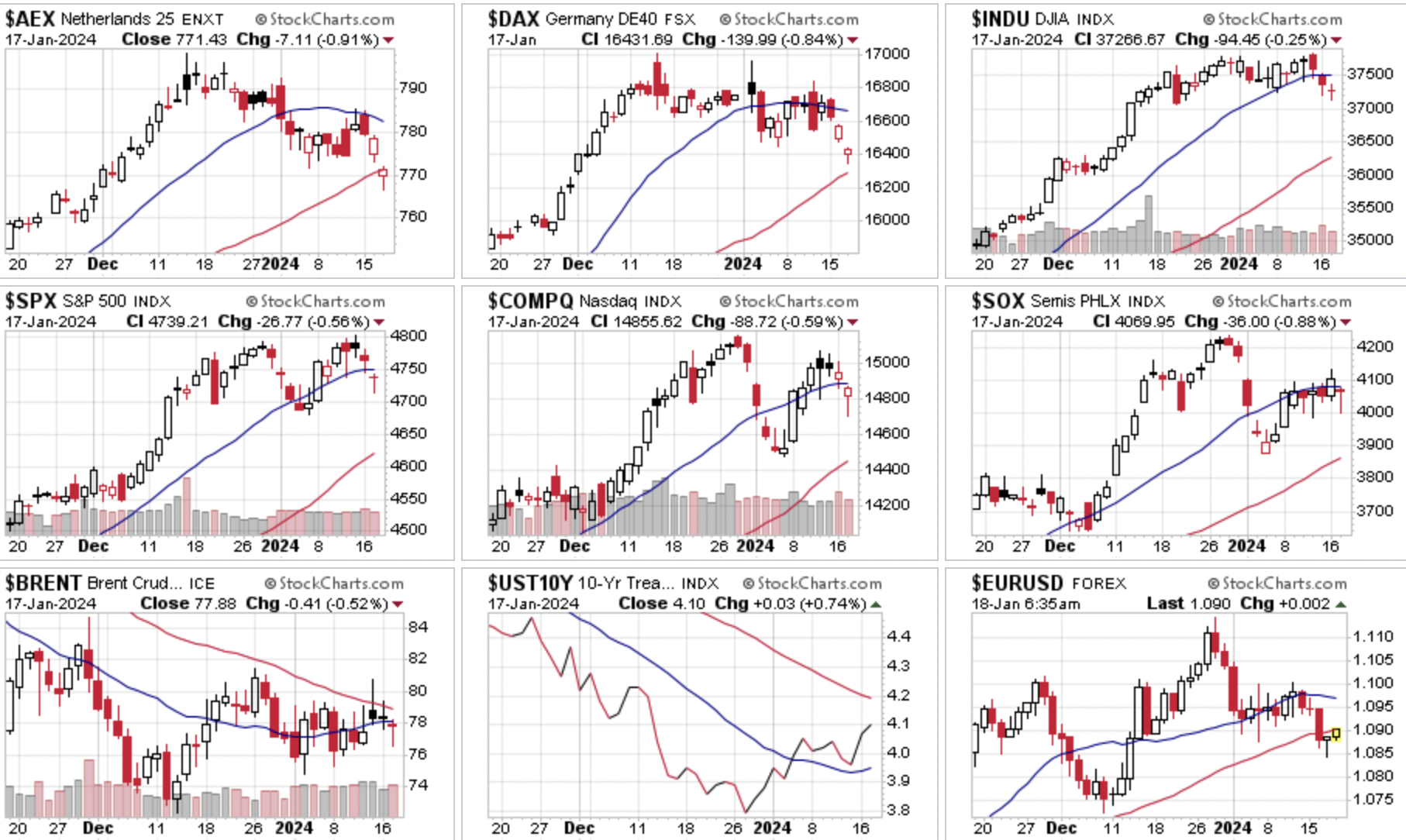

Wall Street dat slecht aan de sessie begon kon richting het slot nog wat van de verliezen goedmaken maar sluit de sessie van woensdag nog steeds lager. Vooral de vraag rondom de rente blijft onzeker, zal de FED al in maart met een eerste renteverlaging komen of niet? Als we kijken naar de FED watch tool dan geeft die nu aan dat de kans uitkomt op 57%. Dat is nu toch gevoelig minder dan de kans van 67% pakweg een week geleden en de kans die men inschatte op 71% een maand geleden.

De Dow Jones daalde met 0,25%, terwijl de S&P 500 bijna 0,55% moest inleveren. De Nasdaq Composite daalde 0,6%. Zoals u merkt dalen de koersen wat omdat beleggers plots hun verwachtingen voor een renteverlaging in maart aan het heroverwegen zijn van bijna zeker een verlaging tot nu toch grote twijfels of die er al komt in maart.

Uit het Beige Book van de FED bleek dat de economische situatie voor het grootste deel van de VS afgelopen maand weinig veranderingen lieten zien. Het rapport, dat de basis vormt voor het economische gesprek dat FED-functionarissen later deze maand zullen voeren tijdens de FOMC-bijeenkomst, toonde aan dat een meerderheid van de 12 Federal Reserve Districts weinig of geen verandering in de economische activiteit rapporteerde sinds de voorgaande Beige Book-periode. Wel gaven 4 districten iets anders aan, 3 rapporteerden een bescheiden groei en 1 district rapporteerde een gematigde daling.

Verder nog een opvallend bericht is dat het team van Capital Economics tot de meest optimistische behoord die werd ondervraagd over de vooruitzichten voor aandelen in 2024. Het bedrijf ziet de benchmark S&P 500 tegen het einde van dit jaar (2024) stijgen tot ongeveer 5.500 punten en kan het jaar erop nog eens 1.000 punten hoger geraken in 2025 waardoor de index eind 2025 op ongeveer 6.500 punten zou uitkomen.

De belangrijkste pijlers van deze voorspelling blijft het argument dat de bedrijfs winsten kunnen blijven stijgen en dat vooral de AI-hype later uiteindelijk de zeepbel binnen de grote techreuzen kan blijven opblazen. We kennen het fenomeen zeepbel maar al te goed, eens het begint is er geen houden meer aan en het kan inderdaad een tijdje duren.

Europa:

In Europa zien we woensdag verlies, de AEX index sluit uiteindelijk 7,1 punten (-0,91%) lager terwijl de DAX met 140 punten (-0,84%) verlies de sessie afsloot. De CAC 40 sluit 79 punten (-1,07%) lager terwijl de BEL 20 met 1,65% verlies de sessie afsloot.

Kwartaalcijfers:

Vandaag krijgen we opnieuw kwartaalcijfers binnen, hieronder ziet u via de tabel een overzicht van wanneer de bedrijven die met cijfers komen deze week.

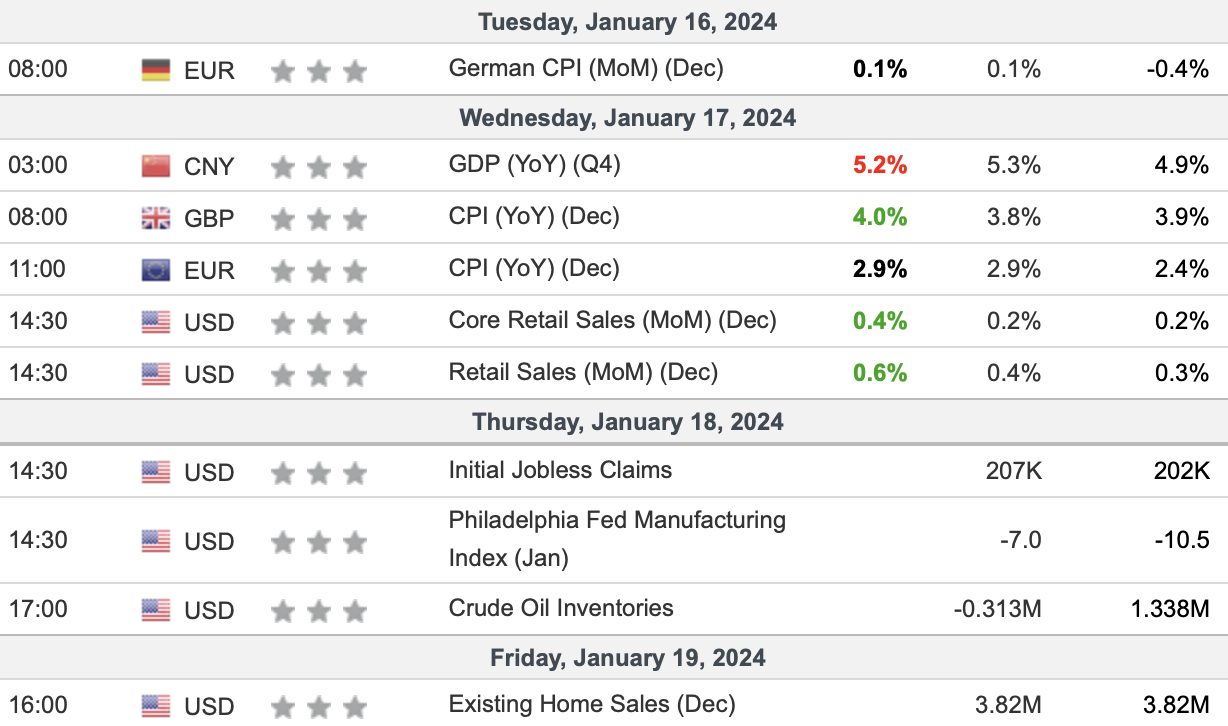

Economie en cijfers:

Vandaag krijgen we opnieuw wat belangrijke cijfers uit de VS zoals we kunnen zien via de agenda.

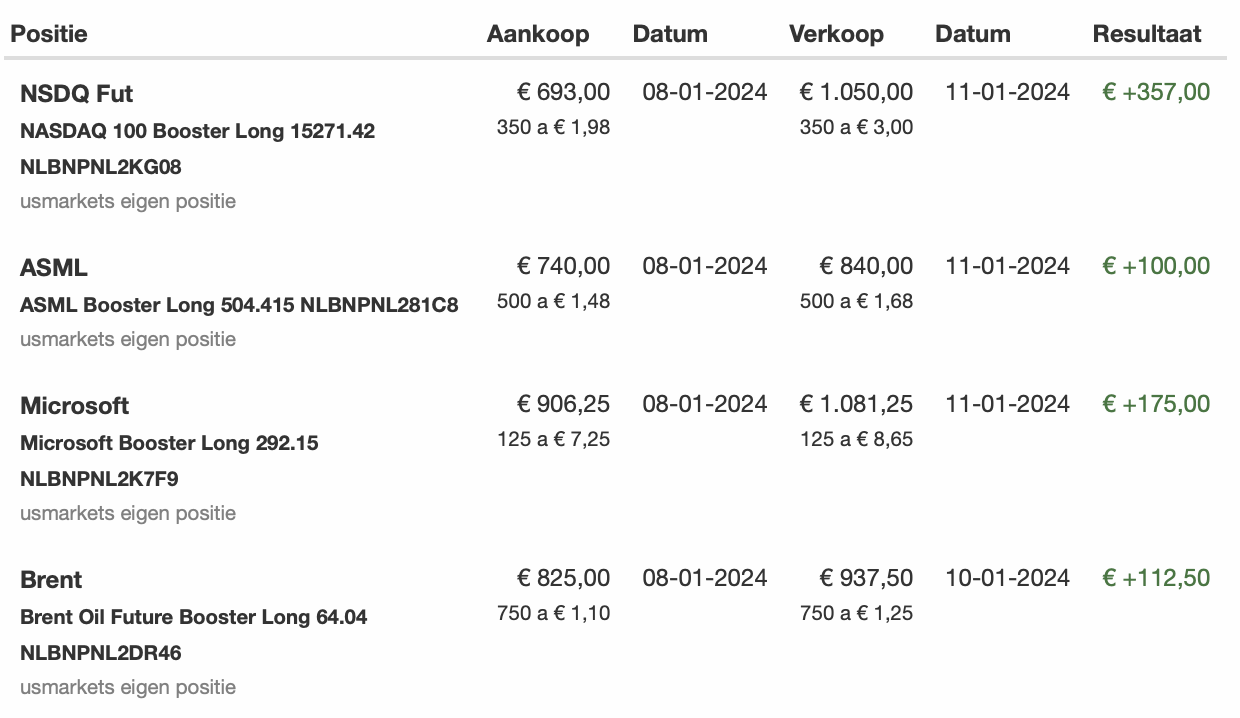

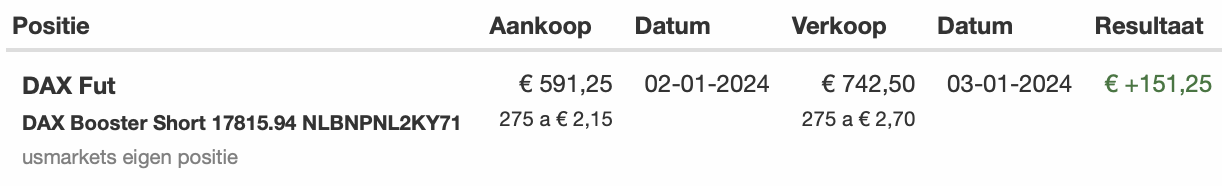

Signaaldiensten 2024:

We hebben een aantal posities opgenomen gisteren (woensdag), zowel wat indexen en wat aandelen bij Systeem Trading en Guy Trading. Een technologie reus die er heel sterk bij ligt en ook een technologie aandeel dat wat moest inleveren de afgelopen dagen. Alle posities hebben we aangekocht toen de indices moesten inleveren, het zijn dus long posities. Dat deed ik omdat ik nog een aanval verwacht richting de topzone.

Vanaf dit jaar werken we ook met een wat hoger bedrag wat er voor zorgt dat we meer en waar het kan wat grotere posities kunnen opnemen. Bij Systeem Trading kunnen we tot pakweg 5 tot 6 posities gelijktijdig opnemen, bij Guy Trading zo'n 8 a 10 posities gelijktijdig. Onafhankelijk van elkaar en sommige posities kunnen zo wat langer doorlopen terwijl we met andere posities meer ruimte krijgen om wat korter op de bal te spelen. Het wordt totaal anders en zo zijn we niet meer alleen afhankelijk van alleen maar de indices.

Volg ons in ieder geval tot 1 APRIL via de aanbieding vanaf €35, ga naar https://www.usmarkets.nl/trade... en schrijf u snel in zodat u niets hoeft te missen.

Rente 10 jaar VS:

De 10 jaar rente in de VS staat vanmorgen rond de 4,09% en loopt weer wat verder op boven de 4%. Weerstand nu eerst rond de 4,1% met later de 4,2%, steun nu rond de 4% en de 3,9%.

Olieprijs:

Vanmorgen komt de Brent olie uit rond de 78,4 dollar en blijft nog altijd wat hangen tussen de 77-78 dollar. Steun zien we nu rondom de 77-78 dollar, later steun rond de 74-75 dollar met daaronder de 72-73 dollar.

Weerstand nu eerst rond de 80 dollar met daarboven de bekende 82 dollar als mogelijk doel.

We handelen via zowel Systeem Trading, Guy Trading en COMBI-Trading op het verloop van de Brent olie, we hebben vorige week al winst kunnen nemen op een positie op de Brent olie.

Indicatie markt voorbeurs:

Vanmorgen zien we dat de futures zowel op Wall Street als in Europa vlak tot iets hoger uitkomen. De rente in de VS loopt weer op en komt vanmorgen uit rond de 4,09%. De Brent olie staat vanmorgen rond de 78,4 dollar. De euro zien we vanmorgen rond de 1,09 dollar.

In Azië zien we vanmorgen een verdeelde sessie, de Nikkei index sluit 0,04% lager, de Hang Seng index staat rond de 0,5% hoger.

Analyse AEX:

De AEX sluit woensdag 7,1 punten (-0,91%) lager en komt nu uit op 771,43 punten. De AEX krijgt het nu wat moeilijker en kan nog net boven het 50-daags gemiddelde blijven dat nu uitkomt rond de 771,3 punten.

De eerste belangrijke steun komt nu uit rond de 771,3 punten, verder letten we op de 764-765 punten als steun. Later zien we steun rond de 757 punten waar nu het 200-daags gemiddelde uitkomt.

Weerstand nu eerst rond de 774-775 punten met daarboven de 780 punten. Verder nog weerstand rond de 785-786 punten en rond de 790 punten.

We handelen via onze signaaldiensten vaak op de AEX index. Om de signalen te ontvangen kunt u lid worden. Schrijf u in via de link https://www.usmarkets.nl/tradershop en ontvang onze signalen en updates tot 1 APRIL ...

Grafiek AEX:

Analyse Nasdaq 100:

De Nasdaq 100 sluit woensdag met 94 punten verlies en komt nu uit op 16.736 punten. De Nasdaq 100 blijft nog altijd dicht bij de topzone ofwel de hoogste stand ooit die eind vorig jaar werd bereikt en op 16.968 punten uitkomt. Nog zo'n 230 punten te gaan ofwel iets meer dan 1%. Die top blijft een uitdaging voor deze index, we kunnen er nog naartoe om weer een reeks records neer te zetten.

Steun nu eerst rond de 16.700 punten, later zien we steun rond de 16.600 en de 16.500 punten. Weerstand krijgen we nu eerst rond de 16.800 en de 16.900 punten, daarboven de topzone ofwel de hoogste stand ooit die we op 16.968 punten zien uitkomen als doel. Later nog weerstand rond de 17.000 en de 17.150 punten.

De RSI staat nu rond de 58, de MACD staat boven de 0-lijn.

Om mee te doen met onze signalen op de Nasdaq 100 index kunt u nu gebruik maken van onze aanbieding tot 1 APRIL. Schrijf u meteen in via onze Tradershop op de website, de link daarvoor is https://www.usmarkets.nl/trade...

Grafiek Nasdaq 100:

Analyse DAX:

De DAX sluit met 140 punten (-0,84%) verlies woensdag en komt nu uit op 16.431 punten. Weerstand nu eerst rond de 16.450 punten met daarboven de 16.600 punten. Verder zien we rond de 16.800 punten weerstand, daarna de topzone rond de 17.000 punten.

Steun nu eerst rond de 16.285 punten waar het 50-daags gemiddelde uitkomt, later steun rond de 16.200 en de 16.000 punten.

De indicatoren verzwakken nu met de RSI die rond de 44,5 uitkomt, de MACD draait verder naar beneden toe en komt dichter bij de 0-lijn uit.

We handelen via onze signaaldiensten vaak op de DAX index. Om de signalen te ontvangen kunt u lid worden. Schrijf u in via de link https://www.usmarkets.nl/tradershop en ontvang onze signalen en updates tot 1 APRIL ...

Grafiek DAX:

Analyse Dow Jones:

De Dow Jones sluit woensdag 94 punten (-0,25%) lager en komt nu uit op 37.266 punten, de Dow Jones zakt nu zoals we zien via de chart hieronder verder weg van de topzone maar die blijft nog altijd in zicht. De top wacht rond de 37.789 punten ofwel zo'n 500 punten boven de slotstand van dinsdag.

Weerstand zien we nu eerst rond de 37.500 punten met later de topzone 37.775-37.800 punten als weerstand. Later rond de 38.000 en de 38.250 punten de volgende weerstand.

Steun nu eerst rond de 37.250 en de 37.000 punten. Verder zien we steun rond de 36.750 punten.

De RSI komt nu uit rond de 54 terwijl we de MACD nog altijd negatief draait.

We handelen via onze abonnementen vaak op de Dow Jones index. Om de signalen te ontvangen kunt u lid worden. Schrijf u in via de link https://www.usmarkets.nl/tradershop en ontvang onze signalen en updates tot 1 APRIL ...

Grafiek Dow Jones:

Handelen met Turbo's of Boosters op indexen en aandelen?

Voor wie een tijdje een signaaldienst wil volgen dan kunt u nu gebruik maken van de proefaanbieding. Een abonnement kunt u nu volgen tot 1 APRIL 2024, Systeem Trading voor €35, Guy Trading voor €40, Polleke Trading voor €45 en COMBI-Trading kan nu voor €75 !! Kijk vooral even een tijdje met ons mee en beslis daarna of het bij u past ...Schrijf u in via de link https://www.usmarkets.nl/tradershop en dan staat u snel op onze lijst met leden ...

We hebben de eerste posities van dit jaar al met winst kunnen sluiten zodat we het jaar in ieder geval positief starten. Zie hieronder de laatste transacties en het resultaat van de maand januari. In de loop van de week kunnen we mogelijk opnieuw instappen met wat posities op de indices, aandelen en de Brent olie. De leden krijgen op tijd bericht daarover ...

De laatste transacties bij Systeem Trading deze maand:

Resultaat deze maand (januari)

Met vriendelijke groet,

Guy Boscart